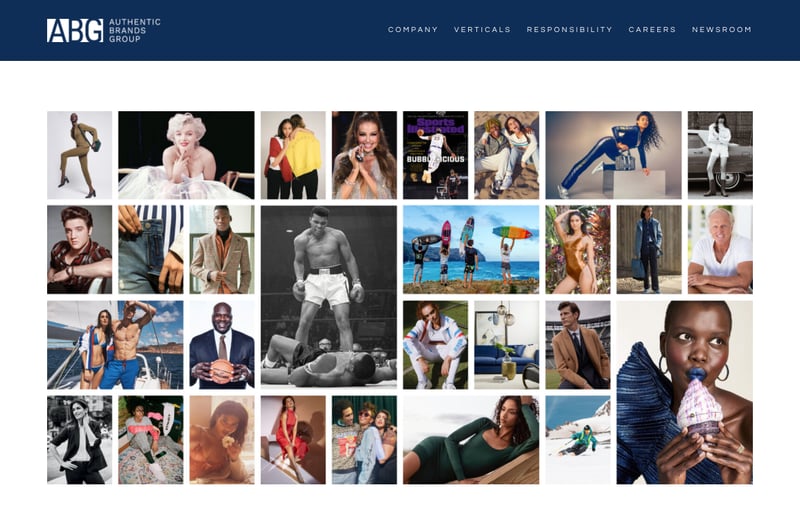

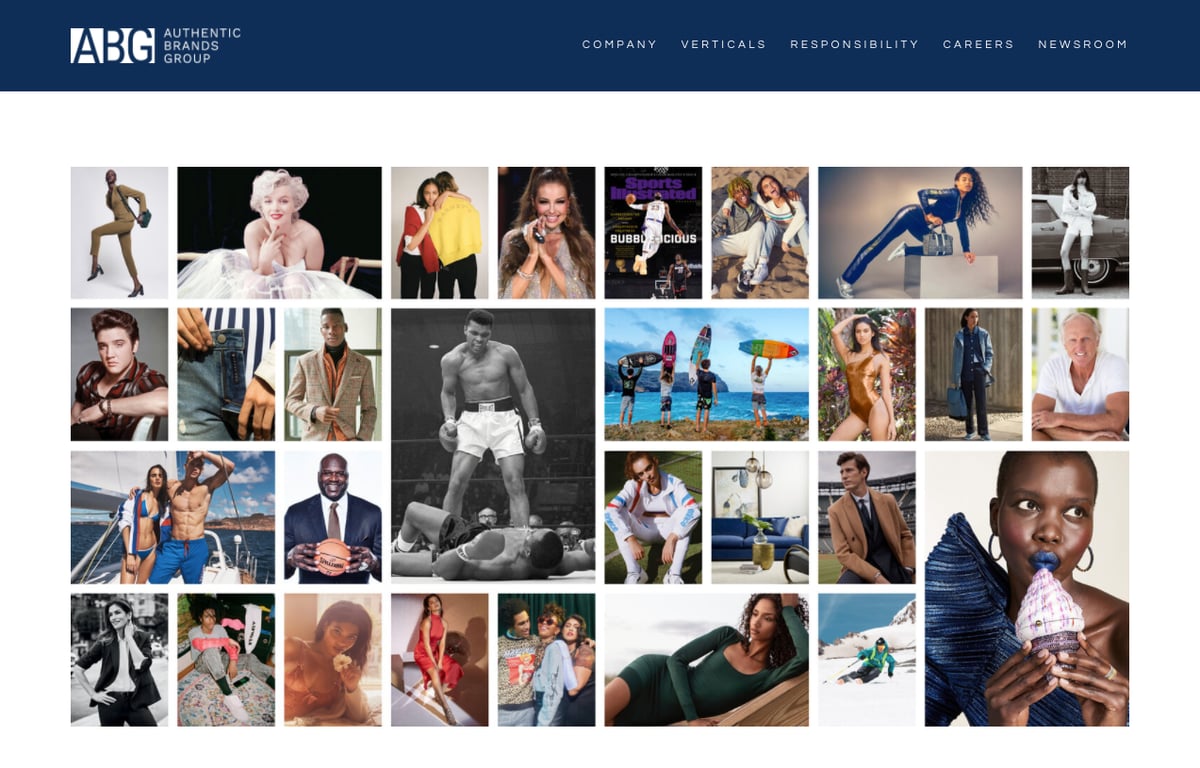

オーセンティック・ブランズ・グループの公式サイトより

UPDATE

IPO計画を断念したと報道された。

米ブランド管理会社のオーセンティック・ブランズ・グループ(Authentic Brands Group、以下ABG)が、7月6日付でニューヨーク証券取引所への上場を申請した。証券コードは「AUTH」。提出書類に記載されているIPOの規模は1億ドル(約110億円)だが、海外メディアの報道によると約100億ドル(約1兆円)規模になる可能性があるという。

2010年に設立したABGは、アパレルやフットウェア、アクセサリー、アウトドアなど多ジャンルのブランドを保有している。30件以上の事業を傘下に収めており、近年は「バーニーズ・ニューヨーク(Barneys New York)」「フォーエバー 21(FOREVER 21)」「ブルックス ブラザーズ(Brooks Brothers)」「エディー・バウアー(Eddie Bauer)」を獲得。今年6月にはPVH社のヘリテージブランド事業「IZOD」「Van Heusen」「ARROW」「Geoffrey Beene」の買収を発表するなど、ポートフォリオを拡充させている。直近5年間で著しい成長を見せており、2020年度の業績は売上高4億8900万ドル(約537億円、2016年度から3億2400万ドル増)、純利益2億1100万ドル(約232億円、同1億6600万ドル増)を計上した。

ADVERTISING

提出書類によると、大株主には資産運用会社ブラックロック(BlackRock)やプライベートエクイティファンドのジェネラルアトランティック(General Atlantic)、ABGと共同でフォーエバー 21を取得したサイモン・プロパティ・グループ(Simon Property Group)、投資会社ライオンキャピタル(LION CAPITAL)などが名を連ねている。

ADVERTISING

RELATED ARTICLE

関連記事

READ ALSO